Саратовский НПЗап

Дивиденды Саратовский НПЗ нагнули акции на 20%

- 03 июня 2022, 16:56

- |

Инвесторов нагрели на дивиденды и привилегированные акции Саратовского НПЗ улетели в трубу.

Пока мы нежились в первых лучах солнца в ожидании дивидендов, жизнь ещё раз нам всем доказала, что у неё свои планы на эти события. Так Совет директоров Саратовский НПЗ дал превосходную рекомендацию не выплачивать дивиденды. А это, на секундочка, прогнозируемые 2780 рублей на привилегированную акцию, коих насчитывается аж 249'337 штук.

Недовольные акционеры, засучив рукава уже начали писать обидные бумажки в адрес СД, обзвонили юристов и вообще собираются подавать в суд, тем самым пытаясь урвать лакомые 24% дивидендной доходности. Но давайте разберёмся, правы ли они?

В уставе большинства компаний прописаны условия выплаты дивидендов акционерам. Некоторые компании имеют аж 2 типа акций: обычные и привилегированные. Не буду сейчас вдаваться в подробности типов акций и буду про дивиденды в уставе Саратовский НПЗ.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Саратовский-НПЗ. Взял я как-то бумаги в марте 2022... и тишина-а-а-а..

- 02 июня 2022, 21:01

- |

Братцы, взял я как-то просто по 3-му эшелону СарНПЗ-ап — пару бумажек (по 11,5К примерно), а они радуют)))

Еще и интрига, с дивами не простыми...

Почему все дро… т на «голубые» фишки, может пора задуматься о «серо-буро-малиновых» фишках, и перестать дро**ть, хотя это рекомендуют врачи...)))

Текущие дивидендные идеи

- 12 мая 2022, 15:16

- |

Газпром. Ждем СД по дивам — 52,5 руб. Цель 420 руб. В случае их не утверждения в моменте можем увидеть 150 руб. Возможная прибыль/просадка = +178/-92 руб.

МТС. Ждем СД по дивам – 27 руб. Цель 290 руб. В случае их не утверждения в моменте можем увидеть 150 руб. Возможная прибыль/просадка = +81/-59 руб.

Саратовский НПЗ ап. Ждем СД по дивам – 2500 руб. Цель 20000 руб. В случае их не утверждения в моменте можем увидеть 9000 руб. Возможная прибыль/просадка = +6000/-5000 руб.

Россети Центр. Ждем СД по дивам — 0,048 руб. Цель 0,39 руб. В случае их не утверждения в моменте можем увидеть 0,18 руб. Возможная прибыль/просадка = +0,092/-0,118 руб.

Мечел ап. Ждем СД по дивам — 22 руб. Цель 175 руб. В случае их не утверждения в моменте можем увидеть 140 руб. По 155 руб. можно рассмотреть покупку.

Дивиденды по префам Саратовского НПЗ в опасности?

- 05 мая 2022, 13:05

- |

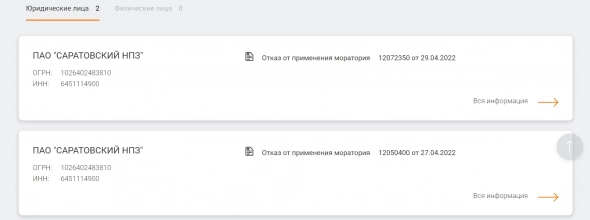

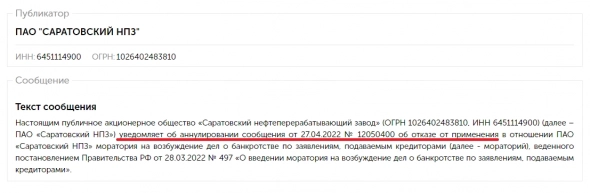

Саратовский НПЗ 27 апреля 2022 г. сообщил об отказе от применения моратория, и потом 29 апреля 2022 г. появилось такое же сообщение во второй раз…

Если его не открывать, то всё ок. Дважды опубликовали, чего такого?

Но открыв – мы понимаем, что это отмена первого сообщения

( Читать дальше )

Ленэнерго ап

- 04 мая 2022, 16:33

- |

Судя по Ленэнерго на объявлении дивов можем увидеть Газпром по 360 и Саратов НПЗ преф по 18000.

Дивидендам ПАО Саратовский НПЗ быть?

- 27 апреля 2022, 12:54

- |

ПАО «САРАТОВСКИЙ НПЗ» ($KRKNP) также похоже пошел по дивидендному пути и отказался от моратория на банкротство.

Компания является дочкой Роснефти, стабильная, хорошая дивидендная история, которая ежегодно делится неплохими дивидендами с акционерами. Заинтересант в лице Роснефти с большой вероятностью не откажется от денег, риски не выплаты думаю минимальны. Беру в портфель на среднесрок.

Внимание! Компания платит только по привилегированным акциям, по обычке нет, тикер $KRKNP

🔎 Саратовский НПЗ (KRKNP) - краткий обзор компании | потенциальные дивиденды до 18%

- 29 ноября 2021, 09:33

- |

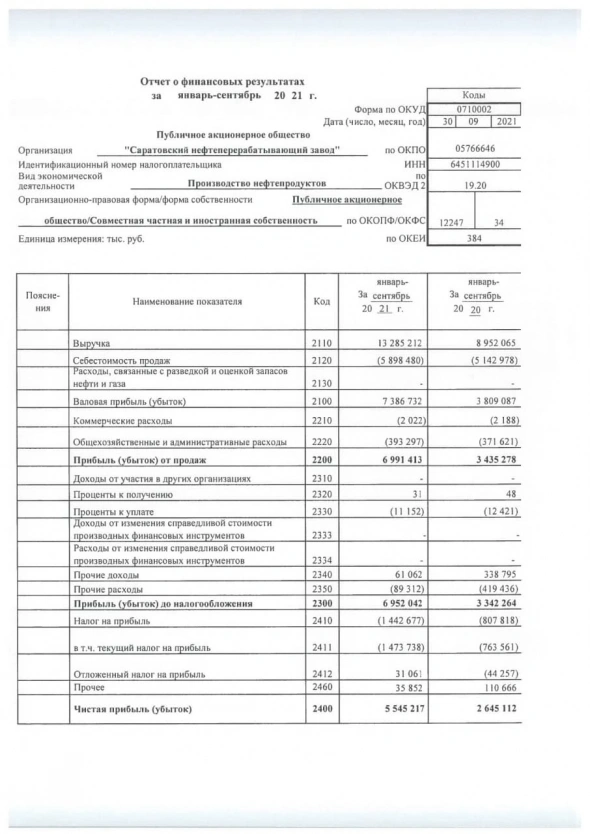

Выручка 9м2021: 13,3 млрд р

Оп. прибыль 9м21: 7 млрд р

Чистая прибыль 9м21: 5,5 млрд р

fwd P/E 2021: 1.5 — 2.5

fwd дивиденды 2021: 12-18%

👉 Предприятие выпускает более 20 видов продукции: неэтилированные бензины, дизельное топливо, мазут всех основных марок, битумы, вакуумный газойль, техническую серу.

👉 Входит в состав «НК «Роснефть» с 2013 года.

✅ Компания стабильно платит дивиденды по привилегированным, которыйравны 10% от прибыли по РСБУ.

⚠️ По обыкновенным акциям дивиденды не предусмотрены и исторически не выплачивались.

✅ Если рассчитать потенциальные дивиденды по прибыли РСБУ за 9м2021 (5,5 млрд р)*10%=550 млн р. на префы. Кол-во префов около 250 тысяч, соответственно: 2200 рублей дивидендов заработано за 9мес2021, что уже предполагает около 14% див. доходность к текущей цене.

✅Если на заводе будет производится ремонт, как это регулярно происходит в 4кв див. доходность составит

( Читать дальше )

📈Саратовский НПЗ ап растёт на 5% после публикации отчётности по РСБУ

- 19 октября 2021, 15:51

- |

Чистая прибыль по РСБУ за 9 мес. 2021 года составила 5 545 млн. руб., но по итогам года прибыль будет меньше, в 4-м квартале компанию ожидает плановый ремонт.

Сложно сказать насколько это отразится на показателях, но можно ожидать от 3750 млн. руб. до 4 000 млн. руб., чистой прибыли по итогам 2021 года

В дивидендах это от 1500 руб. на ап до 1600 руб. на ап🤑

( Читать дальше )

отчет май

- 07 июня 2021, 12:22

- |

Май 2021

Прямо заставляю себя писать… Обратной связи мало… (комментарии блокирую в смартлабе, очень токсичная атмосфера, связь с мной держат только знакомые и близкие люди, для кого я по сути и пишу этот блог..) А на все вопросы себе я и так регулярно отвечаю)). Но принялся сегодня для истории…

Личные финансы

Взносы на ИИС были по плану только в мае, на пенсионный оба месяца, основной не было. Наличности на Основном остается более 30%, пенсионном нет и не будет, на ИИС подкопил и зафиксировал часть, кэш более 23%.

Подробнее о фиксации и планах инвестиций:

Писал ранее в марте про развилку, которую вижу. И о накоплении наличности. Продвинулся в этом направлении, наличности стало больше, как видим…, позиции зафиксировал после отчетов и роста в мае. Все в рамках моей стратегии…

Почему, что и как;

( Читать дальше )

Дивидендные акции 2021 - первая оценка - Открытие Брокер

- 28 декабря 2020, 16:56

- |

Наш анализ исторических данных говорит о том, что примерно в половине случаев дивидендный «гэп» – резкое движение цены акции сразу после даты закрытия реестра для выплаты дивидендов – российские акции в среднем закрывают в течение двух недель, что также можно использовать при формировании собственной инвестиционной стратегии.

В данном обзоре мы предлагаем вниманию клиентов первую оценку самых интересных историй в дивидендном сезоне 2021 по результатам 2020 года. Главными критериями при отборе бумаг были стабильность выплат, прозрачность и предсказуемость финансовых результатов и, разумеется, относительно высокий уровень доходности. Прогнозные цифры по размеру дивидендов основаны на опубликованных эмитентами промежуточных результатах по РСБУ/МСФО за текущий год, прогнозах менеджмента, уставных нормативах, исторической статистике, рекомендациях советов директоров и решениях общих собраний акционеров. По мере выхода более свежих финансовых отчетов и получения другой существенной информации размеры ожидаемых дивидендов могут корректироваться как в одну, так и в другую сторону.Павлов Алексей

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал